안녕하세요.

오늘은 직장생활 9년 차에 비로소 깨달은 연말정산 개념과 계산 방법에 대해 안내해보려고 합니다. 저도 지난 몇 년간은 관심이 없었기도 하고 초년생 때는 뱉으라면 뱉고 최근에는 돌려주면 아싸! 하고 돌려받고 했었는데요, 작년부터 신경 써서 계산해 보고 들여다보기 시작했습니다.

작년만 해도 완벽히 이해했다고 생각했는데, 올해 할 때 또 가물가물 ㅎㅎ 올해 알게된 개념도 있고 드디어 좀 파악돼서 저 같은 사람들에게 도움이 되고자 글을 남깁니다.

일단 소득공제니 세액공제니 뭔가 아리송한 말이 많아서 알아보고 싶은 생각도 안드는데요,

알고 보면 그렇게 어렵지만은 않습니다. 기본 개념부터 차근차근 정리해 보겠습니다.

◎ 연말정산이란?

내가 미리 낸 세금 - 실제로 내야하는 세금 = 환급액 (혹은 이 값이 -이면 징수액)

가장 쉽게 얘기했을 때 내가 미리낸 세금이 실제로 내야 했던 세금보다 많으면 환급해 주고, 더 적으면 뱉어내야 하는 말 그대로 세금을 정산하는 일입니다.

1년 동안 얼마나 잘 챙겨서 세금을 공제받냐에 따라 환급액이 많아지게 되고 환급액의 최고 한도는 이미 낸 세금이 되겠죠.

◎ 나는 얼마의 세금을 내고 있을까?

그럼 매월 얼마의 세금을 미리 내고 있을까요? 내가 월급여를 받을 때 급여명세서를 살펴보면 알 수 있는 이 금액.

명세서의 소득세 + 주민세가 내가 미리 내고 있는 세금입니다.

◎ 미리 내는 세금 기준

그럼 이 소득세와 주민세는 뭘 기준으로 걷어가느냐? 바로 근로소득 간이세액표의 기준에 따라 책정이 됩니다.

네이버에서 임금계산기를 이용하거나 국세청에서 간이세액 소득세 계산을 해볼 수 있습니다. 월급 300만 원(연봉 3,600만 원) 기준으로 간이세액을 계산해 봤습니다.

매월 미리 내고 있는 세금은 93,300원이 되겠네요. 연으로 계산하면 1,119,600원입니다.

(네이버에는 비과세액 입력칸이 있는데 식대등 내 월급에서 비과세대상 금액이 있다면 10만 원이든 20만 원이든 입력 후 계산하는 것이 정확함. 비과세액 대상은 국세청에서 검색.)

◎ 내가 내야 하는 세금은?

간이 세액은 말 그대로 간이로 계산해서 내가 실제로 내고 있는 세금이고 내가 내야하는 세금은 따로 있습니다.

바로 이 근로소득 세율표에 따라 내가 내야하는 세금이 결정됩니다.

근데 이 표에 과세표준이 적혀있는 금액의 기준은 내 연봉이 아닙니다.

내 연봉이 3,600만 원이라고 해서 저 과세표준에 3,600만 원으로 계산이 되는 게 아닌, 내 연봉에서 기본으로 공제가 되는 금액을 다 빼주면 그 금액이 과세표준이 됩니다.

연봉이 3,600만 원일 때 기본 공제인 **근로소득공제, 인적공제 1명, 국민연금, 건강보험료, 고용보험료를 제하면 과세를 하는 기준금액인 과세표준은 20,466,360원이 됩니다. 이 과세표준을 기준으로 내야 하는 세금을 계산하는 것입니다. 계산해 보면,

1,200만 원 초과~4,600만 원 이하로 72만 원 + (20,466,360만 원 - 1,200만 원) x 15% = 1,989,954원이 되겠네요.

아까 미리 낸 세금이 1,119,600원이었죠?

내가 기본공제만 받고 돈도 안 쓰고 연말정산에 관해 아무것도 챙기지 않는다면? 870,354을 뱉어내야 하는 상황입니다.

물론 1년을 살면서 어느 정도 돈을 쓰게 되기 때문에 실제로 이렇게까지 내야 하는 경우는 발생하지 않습니다. ㅎㅎ

[참고]

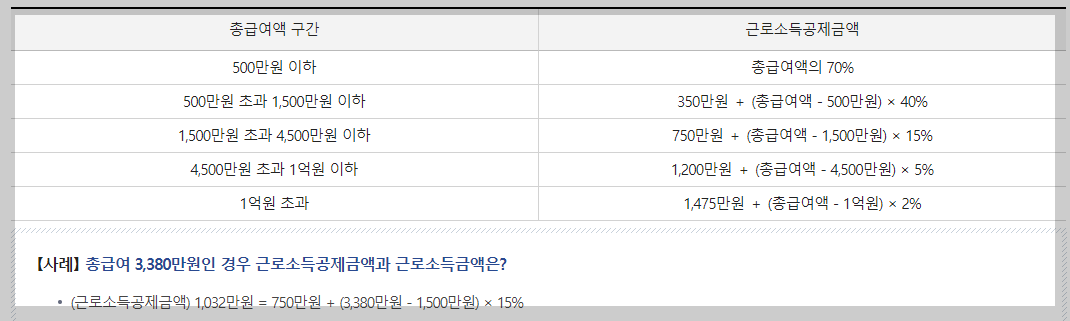

**근로소득공제 금액 구하기

여기까지 잘 따라오셨나요?😂

적다 보니 저도 제가 생각했던 것보다 더더 복잡하네요!!

지금까지는 개념 설명이었다면 이제 본격적으로 세금을 아끼는 방법에 대해서 설명드리겠습니다.

연말정산에는 크게 소득공제와 세액공제가 있습니다. 이 두 가지를 잘 받아야 세금을 많이 아낄 수 있습니다.

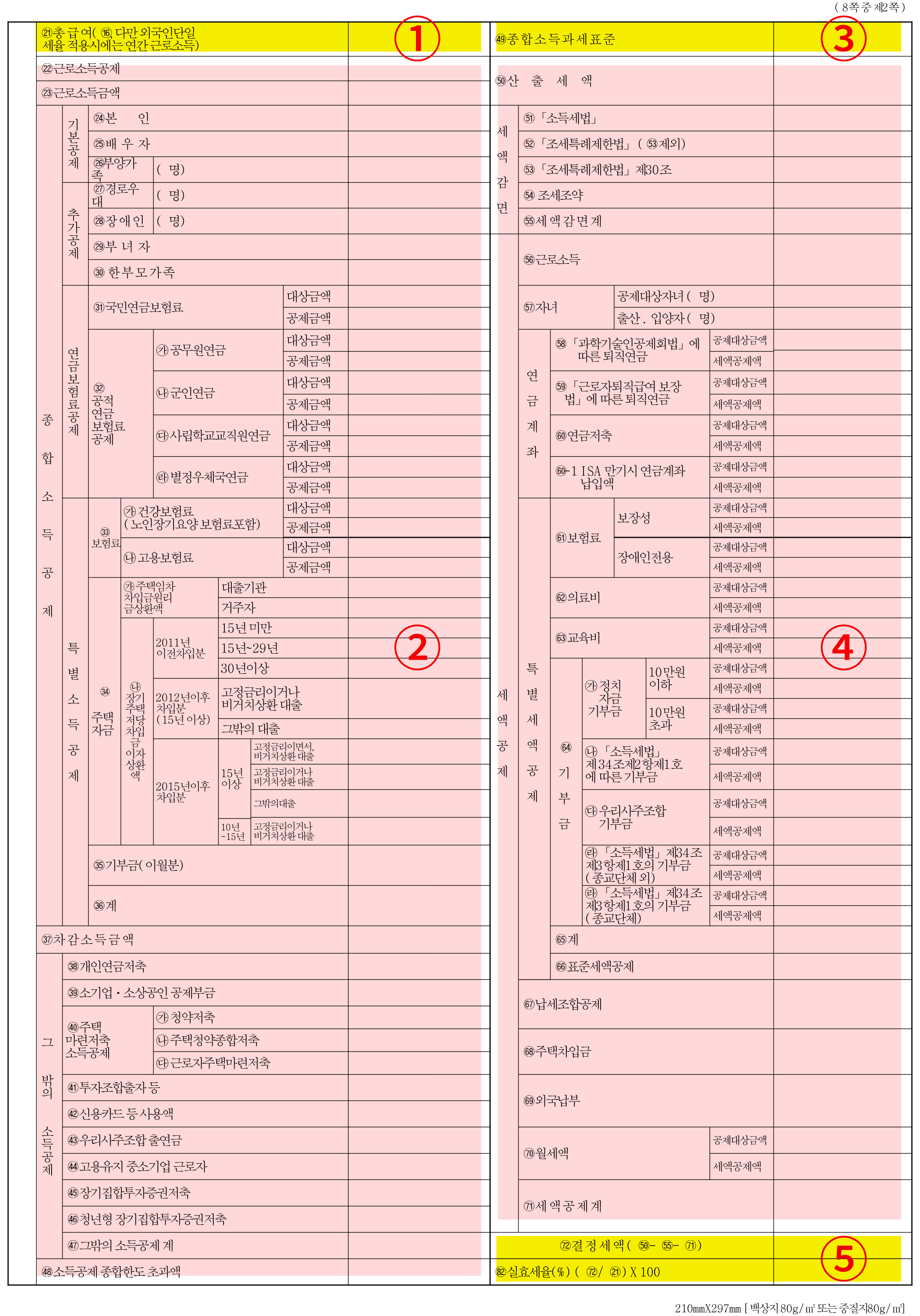

일단 원천징수영수증을 보는 방법을 알려드리겠습니다.

◎ 원천징수영수는 보는 방법

원천징수영수증을 보면 ① 총 급여 ② 소득공제 ③ 종합소득과세표준 ④ 세액공제 ⑤ 결정세액 및 실효세율 이렇게 크게 5가지 구분으로 살펴볼 수 있습니다.

① 총급여에서 먼저 ② 소득공제 금액을 빼주면 ③ 종합소득과세표준이 나옵니다.

이 ③ 종합소득과세표준 금액을 기준으로 ④ 세액공제를 또 빼주면 연말정산을 통과한 우리가 내야 하는 실제 세금인 ⑤ 결정세액 및 실효세율이 나옵니다.

결과적으로 우리가 미리 낸 세금 - ⑤ 결정세액을 계산해서 환급액 혹은 징수액을 결정짓습니다.

왜 소득공제와 세액공제를 잘 챙겨야 하는지 아시겠죠? 😄

◎ 소득공제, 세액공제 방법

그렇다면 마지막으로 소득공제와 세액공제를 챙기는 방법들에 대해서도 설명드리겠습니다.

직장인으로서는 크게 다음과 같은 방법들이 있습니다.

소득공제

1. 인적공제 : 1인당 150만 원 공제

2. 주택 관련 대출 이자 : 전세, 매매 등 주택관련 대출 이자 공제

3. 청약저축 : 청약저축통장 저축액 공제

4. 신용카드/직불카드/현금영수증 등등 사용금액 : 신용카드 등 연 지출액에서 일정 비율 공제

세액공제

1. IRP/연금저축 : IRP나 연금저축 등 개인연금저축 일정 비율 공제

2. 의료비/교육비 : 의료비와 교육비로 사용한 금액 공제

3. 정치기부금 : 정치기부금 10만 원까지 공제

4. 월세액 : 월세 공제

이 중 몇 가지 방법들은 따로 챙길 방법이 있는 건 아니고 사용액에 따라 자동으로 계산되며, 따로 신경 써서 챙겨야 하는 방법은 청약저축, 신용카드 등 지출 방법, 개인연금저축, 기부금 정도가 있겠습니다.

▶ 청약저축

청약저축은 다들 많이 하고 계실 텐데요. 청약통장은 연간 240만 원 한도 내에서 납입한 금액의 40%(최대 96만 원)까지 소득공제가 됩니다.

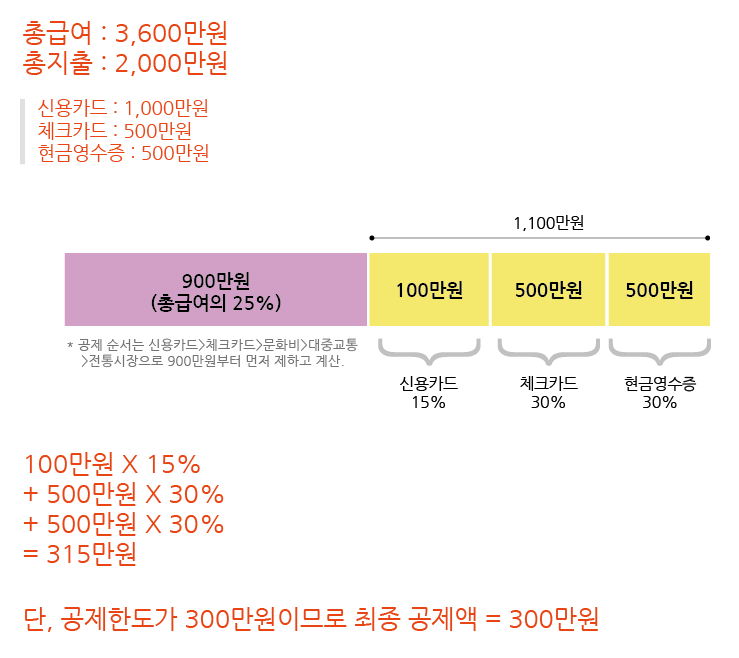

▶ 신용카드/직불카드/현금영수증

기본적으로 총급여액의 25% 초과 사용분에 대해서만 공제가 됩니다.

연봉이 3,600만 원이면 25%인 900만 원을 초과하는 사용분 예를 들어 2,000만 원을 썼다면 1,100만 원이 됩니다.

그 1,100만 원에 한해서 신용카드 공제율이 15%, 체크카드/현금영수증이 30%입니다.

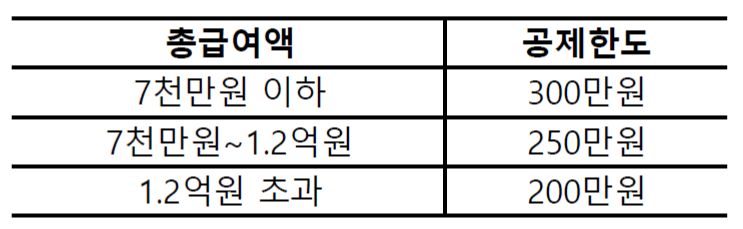

카드를 아무리 많이 써도 급여액에 따른 최대 공제한도가 300만 원이기 때문에 300만 원까지만 공제받을 수 있습니다.

.

그래서 총지출이 넘사벽인 소비요정이라면 사실상 신용카드만 써도 괜찮습니다.ㅎㅎ

예를 들어 6,000만 원 버는데 카드액이 3,500만 원이 나온다면 3,500만원 중 6,000만 원의 25%인 1,500만 원을 제외한 초과지출인 2,000만 원에 대해 신용카드 공제율인 15%만 적용해도 공제한도인 300만 원을 채울 수 있기 때문입니다.

여기에 추가로 대중교통 40%(22년 하반기 80% 공제), 전통시장 공제율 40%, 문화비 30%는 각 한도 100만 원으로 추가 공제됩니다. 22년 소득 증가분에 대해서도 100만원 추가공제됩니다. 단, 문화비(도서, 공연, 미술관, 박물관, 영화관람료) 공제는 총 급여 7,000만 원 이하만 가능.

따라서 총급여 7,000만원 이하인 직장인들의 공제 한도는 700만 원이 되겠네요.

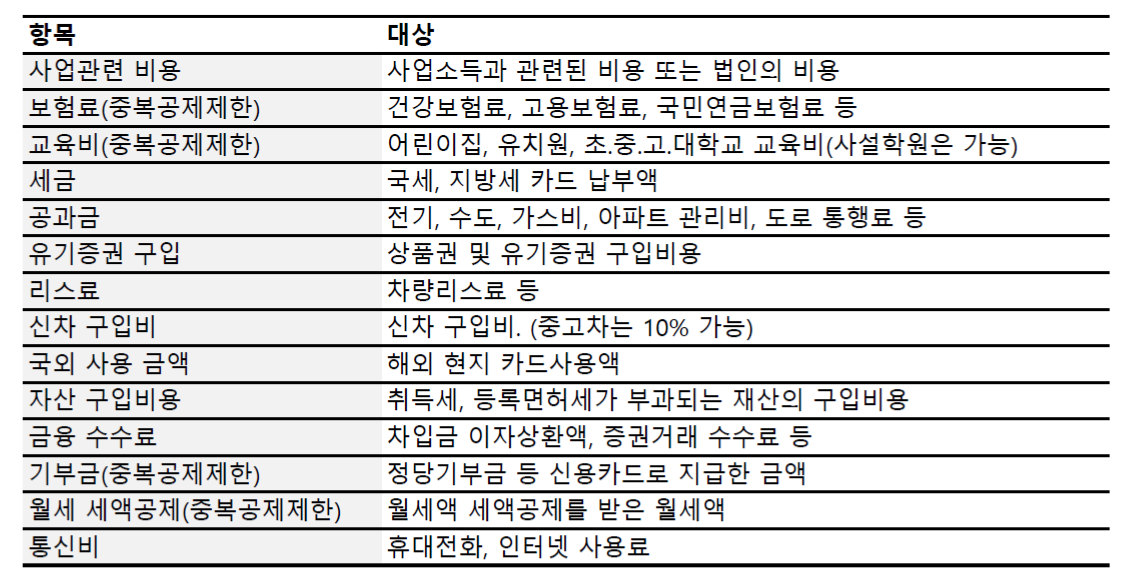

신용카드 소득공제 대상에서 제외되는 항목들도 있습니다.

▶ 개인연금저축

개인연금저축도 하나만 다뤄도 포스팅 하나를 해야 할 정도로 사실 내용이 많은데요.

이번 포스팅에서는 개괄적으로만 다루겠습니다.

세금 공제를 받을 수 있는 개인연금저축은 크게 연금저축과 IRP(퇴직연금)가 있습니다.

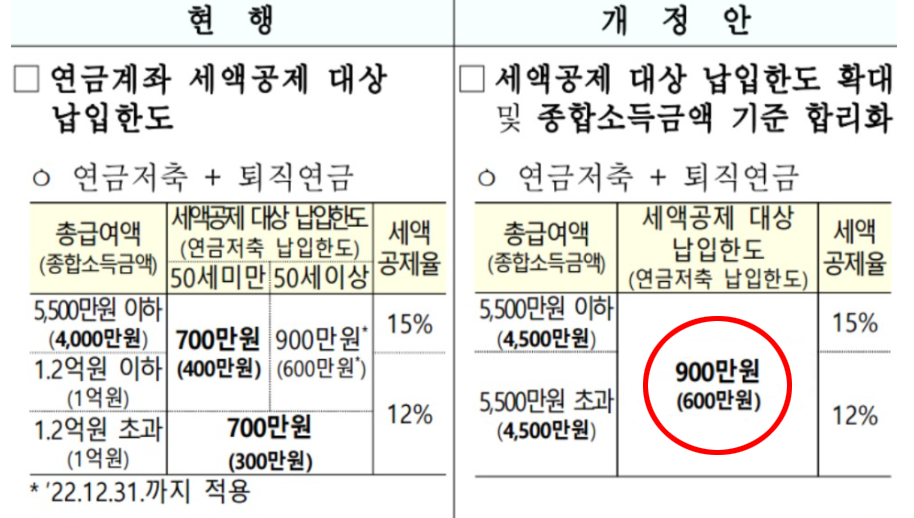

연금저축만 할 경우 23년부터 600만 원까지 공제, 연금저축+IRP(퇴직연금) 둘 다 할 경우 900만 원까지 공제 가능합니다.

공제율은 총 급여액 5,500만 원 이하인지 초과인지에 따라 각각 15%, 12%가 적용됩니다.

예를 들어 1년에 900만 원을 납입하고 원천 5,500만 원 초과인 사람은 900만 원의 12%인 108만 원을 공제받을 수 있습니다.

주의하셔야 할 점은 한번 납입하시면 연금 저축 개시가 시작되는 만 55세 전까지는 돈이 묶여있게 됩니다.

중간에 해지하시면 공제를 받았던 세금은 그대로 다시 뱉어내야 합니다.

그래서 중간에 해지하지 않아도 될 정도의 금액만 저축하시는 것을 추천드립니다.

(저는 연 200만 원 정도만 납입하고 있네요.)

▶ 기부금

기부금 중 정치자금(후원금, 기탁금, 당비)에 한해서 10만 원까지 전액 세액공제가 됩니다. 굳이 찾아서 하실 필요는 없지만 전액 공제이니 필요하신 분들은 이용하시면 될 것 같습니다.

이상 연말정산에 대해 설명드렸는데, 쓰다 보니 설명해야 할 개념들이 너무 많아진 것 같아 처음 생각보다 글이 길어지게 되었네요. 자세히 알고 싶었던 분들에게 도움이 되는 글이었으면 좋겠습니다.

더 자세히 다루고 싶었지만 다루지 못했던 내용들도 기회가 되면 포스팅해 보겠습니다.🙂

'금융과 부동산 지식' 카테고리의 다른 글

| 최대 4억 고정금리 전세대출 ‘고정금리 협약전세자금보증’ 출시 - 각 은행별 조건은? (0) | 2023.04.02 |

|---|---|

| 사회초년생/신혼부부 전셋집 구하기 어플 추천 및 주의점 (0) | 2023.03.23 |

| 2023년 청년 전세자금대출 총정리(중기청, 버팀목 등 7가지 대출) (2) | 2023.02.22 |

| 직장인 IRP / 연금저축펀드 / 퇴직연금 차이가 뭐지?(2023년 최신) (0) | 2023.02.20 |

| 2023년 청년지원정책 총정리(부동산, 취업, 교통비) (0) | 2023.02.19 |